Содержание

Новая альтернатива в мире недвижимости открывает перед будущими владельцами совершенно неожиданные горизонты. Теперь вы можете обратись к приобретению собственного пространства, не сталкиваясь с привычными бюрократическими преградами. Этот подход привлекает внимание тех, кто ищет комфорт и гибкость в процессе получения собственного уголка. Существует множество вариантов, которые могут значительно упростить вашу задачу.

Что такое ипотека без прописки?

Данная финансовая услуга представляет собой некоторые условия, позволяющие получить средства на приобретение недвижимости без необходимости обязательного учета по месту жительства. Это становится особенно актуальным в современных реалиях, когда многие люди сталкиваются с различными преградами на этапе оформления документов. Новые подходы к жилищному кредитованию предоставляют заемщикам гибкие инструменты, позволяющие решить вопрос с жильем без традиционных ограничений.

Определение и особенности

Итак, это финансовая стратегия предоставляет клиентам возможность получить заем на приобретение квартиры, дома или другой недвижимости при минимальных требованиях к регистрации. Основным аспектом является то, что заёмщик может быть не зарегистрирован по адресу приобретаемого объекта, что открывает двери для многих, кто ранее не имел возможности получать традиционные кредиты.

Преимущества и недостатки

Однако столь привлекательное предложение имеет как свои положительные стороны, так и недостатки. С одной стороны, возможность обойтись без проверки местной регистрации упрощает процесс, снижает бюрократические барьеры. С другой стороны, такие кредиты могут быть связаны с более высокой процентной ставкой и иными условиями, которые обязательно стоит учитывать, прежде чем принимать окончательное решение.

Определение и особенности

Рынок недвижимости предоставляет множество вариантов для людей, желающих стать владельцами жилья. Однако не все из них связаны с обязательным соблюдением определённых условий. В этой статье мы рассмотрим уникальные предложения, которые могут стать отличным вариантом для тех, кто ищет более гибкие условия размещения средств. Эти предложения имеют свои особенности, которые стоит учесть потенциальным покупателям.

Среди ключевых аспектов, на которые стоит обратить внимание, выделяются следующие:

- Определение: Данная программа ориентирована на покупателей, которые могут обходиться без стандартных требований к прописке и зарегистрированному месту жительства.

- Особенности: Существует ряд характеристик, которые отличают такие предложения от традиционных. Это может касаться как самих условий, так и подхода к заемщикам.

Следует учитывать, что такие варианты имеют как положительные, так и отрицательные стороны:

- Преимущества:

- Гибкость в подходе к выбору жилья.

- Минимальные ограничения по местоположению.

- Возможность получить доступ к финансированию при отсутствии постоянной прописки.

- Недостатки:

- Более высокие процентные ставки.

- Ужесточённые требования к документам.

- Ограниченный выбор типов жилья.

Таким образом, перед тем как принять решение, важно изучить все аспекты предлагаемых программ и оценить их согласно своим индивидуальным потребностям. Для получения более подробной информации и полезных советов вы можете ознакомиться с Советы и рекомендации по выбору выгодного вклада для пенсионеров.

Преимущества и недостатки

Преимущества:

- Гибкие условия: Большинство кредиторов предлагают разнообразные программы, что позволяет выбрать наиболее подходящий вариант в зависимости от финансового положения заемщика.

- Широкий выбор недвижимости: Отсутствие обязательной регистрации открывает доступ к более разнообразным объектам на рынке, включая те, которые могут быть недоступны по стандартным требованиям.

- Упрощенная процедура оформления: Некоторые банки предлагают меньше документов и упрощенные алгоритмы получения кредита, что делает процесс более быстрым и доступным.

Недостатки:

- Повышенные риски: Отсутствие прописки может привести к дополнительным проверкам со стороны кредиторов, что увеличивает вероятность отказа в займе.

- Более высокие ставки: В некоторых случаях условия кредитования могут быть менее выгодными, чем обычные, из-за повышенного риска для финансового учреждения.

- Ограниченный выбор банков: Не все финансовые организации готовы работать с такими схемами, что может снизить шансы на привлекательные условия.

Таким образом, перед принятием решения важно тщательно оценить все аспекты, учитывать личные обстоятельства и прогнозировать возможные последствия выбора. Сравнение различных предложений поможет найти оптимальные условия для финансовых операций.

Критерии и требования к заемщикам

Вот основные критерии, которым должны соответствовать потенциальные заемщики:

| Критерий | Описание |

|---|---|

| Возраст | Заемщик должен быть в возрасте не менее 21 года и не старше 65 лет на момент завершения кредитного обязательства. |

| Доход | Стабильный и достаточный уровень дохода — основное требование. Обычно необходимо предоставить справки о доходах или налоговые декларации. |

| Кредитная история | Чистая кредитная история или наличие небольших задолженностей повысит шансы на одобрение заявки. |

| Платежеспособность | Кредитор оценивает соотношение доходов и расходов, чтобы убедиться, что клиент способен выполнять условия договора. |

| Документы | Необходимо предоставить пакет документов, включая паспорт, справки о доходах, подтверждение трудоустройства и другие бумаги по запросу кредитора. |

Кроме указанных факторов, важным является и наличие стабильного источника дохода. Работники согласно трудовому договору или предприниматели могут продемонстрировать свою финансовую надёжность. Дополнительную информацию о том, как наладить свою финансовую жизнь и успешно управлять заявками, вы можете найти в Универсальный и безопасный личный кабинет Деньги сразу предоставляет доступ ко всем услугам в одном месте.

Кто может претендовать на ипотеку без прописки?

На сегодняшний день существует множество альтернативных вариантов финансирования приобретения недвижимости. Однако, чтобы воспользоваться такими предложениями, необходимо учитывать определенные условия и требования, предъявляемые к потенциальным заемщикам.

Прежде всего, выделим основные группы лиц, которые могут получить одобрение для оформления финансового продукта:

- Работающие граждане: Владельцы стабильного источника дохода, которые могут документально подтвердить свою платоспособность.

- Индивидуальные предприниматели: Люди, зарегистрированные в качестве ИП, с соответствующими доказательствами финансовой устойчивости.

- Работающие пенсионеры: Граждане на пенсии, которые продолжают трудовую деятельность и имеют стабильный доход.

- Документы, подтверждающие наличие средств: Заявители, предоставляющие доказательства наличия достаточных сбережений или других активов.

При обращении за специализированной программой, необходимо учитывать ряд документов, которые понадобятся для успешного оформления:

- Паспорт гражданина.

- Справка о доходах (например, 2-НДФЛ или аналогичные документы).

- Справка о семейном положении (если требуется).

- Документы на приобретаемую недвижимость (если есть).

Таким образом, понимание требований к заемщикам поможет вам более уверенно подойти к процессу оформления и сократить возможные риски. Компетентный подход к подготовке необходимых документов и обоснование своей финансовой состоятельности существенно увеличивают шансы на успешное получение одобрения.

Варианты жилья для покупки

Когда речь заходит о приобретении недвижимости, стоит учесть множество предложений на рынке. Каждый потенциальный собственник ищет оптимальный вариант, который будет соответствовать его желаниям, потребностям и финансовым возможностям. Разнообразие типов объектов недвижимости открывает перед вами широкие горизонты, поэтому важно разобраться, какие из них наиболее подходят для вашего случая.

Типы недвижимости, доступные для приобретения:

Квартиры – один из самых популярных вариантов, предоставляющий жильцам комфорт и удобство. Здесь можно найти как студии, так и многокомнатные квартиры, расположенные в многоэтажных домах. Они могут располагаться в разных районах, что позволяет выбрать подходящее место в зависимости от ваших предпочтений.

Частные дома также пользуются спросом. Они дают возможность наслаждаться пространством и более высокой степенью уединения. Выбор частных земельных участков с домами разнообразен: от маленьких домов в черте города до загородных усадеб.

Таунхаусы представляют собой промежуточный вариант между квартирой и домом. Они обеспечивают комфортные условия жизни, сочетая в себе преимущества как многоквартирных, так и загородных объектов. Чаще всего такие дома располагаются в благоустроенных комплексах с инфраструктурой.

Разумный выбор жилья зависит не только от личных предпочтений, но и от жизненных обстоятельств. Поэтому, перед тем как принять решение, стоит тщательно взвесить все за и против, а также рассмотреть предложенные варианты на рынке недвижимости.

Советы по выбору жилья:

При выборе подходящего объекта рекомендуется обратить внимание на расположение, инфраструктуру, состояние здания и внутренние коммуникации. Также важно учесть будущие перспективы развития района, что может повлиять на стоимость недвижимости в будущем. Не забудьте проконсультироваться с квалифицированными специалистами, чтобы принять обоснованное решение.

Варианты жилья для покупки

При выборе подходящего объекта недвижимости для приобретения важно учитывать разнообразие доступных вариантов. Каждый тип жилья обладает своими особенностями и преимуществами, которые могут удовлетворить запросы разных категорий покупателей. Разбираясь в предлагаемых альтернативах, вы сможете сделать осознанный выбор, соответствующий вашим требованиям и финансовым возможностям.

1. Квартиры: Одним из самых популярных видов объектов являются квартиры. Они могут находиться как в многоэтажных домах, так и в малоквартирных жилых комплексах. В зависимости от расположения, размера и состояния, можно найти как бюджетные варианты, так и элитное жилье. Квартиры часто устраивают людей, предпочитающих городскую жизнь и удобный доступ ко всем инфраструктурным объектам.

2. Дома: Частные дома предлагают больше пространства и приватности. Множество людей выбирают этот вариант для проживания в спокойной загородной обстановке. В зависимости от стиля и планировки, домовладельцы могут адаптировать пространства под свои нужды, будь то уютные дачи или современные загородные резиденции.

3. Таунхаусы: Это промежуточный вариант между квартирой и домом. Таунхаусы часто объединяют в компактные комплексы, что позволяет получить преимущества жильем, в том числе общие зонированные территории. Они идеально подходят для тех, кто ищет совместимость городской жизни и уюта загородного дома.

4. Студии: Этот вид проживания становится всё более популярным, особенно среди молодежи. Студии это малогабаритные квартиры, где функция спальни и гостиной объединены в одном пространстве. Такой формат жилья позволяет максимально эффективно использовать каждый квадратный метр, что особенно актуально для городских условий.

5. Коммерческая недвижимость: Не стоит забывать о возможностях приобретения нежилых объектов, таких как офисы, торговые площади или склады. Это может быть интересным вариантом как для инвесторов, так и для предпринимателей, которые ищут место для ведения бизнеса или получения дохода от аренды.

Каждый из вышеперечисленных вариантов имеет свои преимущества и недостатки, поэтому перед принятием решения стоит тщательно взвесить все «за» и «против». Успех вашего выбора будет зависеть от ваших целей, образа жизни и финансовых возможностей.

Типы недвижимости, доступные для ипотеки

В условиях современного рынка недвижимости существует множество вариантов для приобретения жилья с использованием кредитования. Каждый тип недвижимости имеет свои особенности и может подойти различным категориям заемщиков, в зависимости от их предпочтений и финансовых возможностей. Рассмотрим наиболее популярные формы недвижимости, доступные для финансирования.

| Тип недвижимости | Описание | Преимущества | Недостатки |

|---|---|---|---|

| Квартиры | Наиболее распространенный вариант жилья, предлагающий различные размеры и планировки. | Гибкость в выборе; близость к инфраструктуре. | Проблемы с шумом и парковкой. |

| Частные дома | Отдельностоящие строения, которые могут располагаться как в городских, так и в загородных зонах. | Простор и возможность самостоятельного благоустройства. | Высокие затраты на содержание и налоги. |

| Таунхаусы | Низкоэтажные здания, представляющие собой ряд объединенных строений. | Комбинация удобств квартиры и дома; доступные цены. | Ограниченная приватность. |

| Коммерческая недвижимость | Объекты, предназначенные для ведения бизнеса: офисы, магазины, склады. | Возможность получения дохода от аренды. | Риски, связанные с изменением рынка и спроса. |

При выборе недвижимости для финансирования важно учитывать не только собственные желания, но и реальные финансовые возможности. Подробно узнать о условиях, преимуществах и недостатках кредитов без обеспечения поможет избежать ошибок и сделать процесс приобретения максимально комфортным.

Советы по выбору жилья

1. Определите бюджет

Прежде чем начинать поиск, рассчитайте, сколько средств вы готовы вложить. Это поможет избежать перегрузки информацией и сосредоточиться на доступных вариантах.

2. Учитывайте расположение

Местоположение играет ключевую роль в вашем комфорте. Изучите районы, обращая внимание на инфраструктуру, доступность общественного транспорта, школы и магазины.

3. Обратите внимание на тип недвижимости

Выбирайте среди различных типов объектов: квартиры, дома, таунхаусы. Каждый из них имеет свои преимущества и недостатки, поэтому важно сделать осознанный выбор в соответствии с вашими потребностями.

4. Не забывайте о состоянии объекта

При просмотре важно обратить внимание на техническое состояние. Проверьте все необходимые документы, чтобы не столкнуться с неожиданными проблемами в будущем.

5. Ознакомьтесь с соседями и атмосферой района

Иногда соседство может быть решающим фактором. Постарайтесь пообщаться с жителями района, узнайте об их впечатлениях, чтобы понять, подходит ли вам эта среда.

6. Планируйте на будущее

Подумайте о перспективах вашего нового жилья. Каковы возможности для роста стоимости недвижимости? Есть ли возможность перепланировки или улучшения пространства?

Следуя этим рекомендациям, вы сможете выбрать оптимальный вариант и обеспечить себе комфортное и безопасное проживание в новом пространстве.

Вопрос-ответ:

Что такое ипотека без прописки и как она работает?

Ипотека без прописки – это кредит на жилье, который можно получить, не имея постоянной регистрации по месту жительства. Это может быть полезно для людей, которые не имеют места прописки в стране или городе, где планируют купить недвижимость. При такой ипотеке банк оценивает финансовую состоятельность клиента, его доходы и кредитную историю, а не обязательно наличие прописки. Как правило, такой вид ипотеки предоставляется под более высокие проценты и требует дополнительных документов.

Какие документы нужны для получения ипотеки без прописки?

Для получения ипотеки без прописки вам понадобятся стандартные документы, включая паспорт, справку о доходах, копию трудовой книжки, а также документы на приобретаемую недвижимость (договор купли-продажи, если имеется). Также вам могут потребоваться дополнительные документы, подтверждающие финансовую стабильность, такие как выписки из банков или другие доказательства доходов. Подробный список может варьироваться в зависимости от требований конкретного банка.

Есть ли особенности у условий ипотеки без прописки?

Да, условия ипотеки без прописки могут существенно отличаться от стандартных ипотечных кредитов. Чаще всего такие кредиты имеют более высокие процентные ставки, так как банк считает их более рискованными. Также могут быть введены дополнительные требования к первоначальному взносу, который может быть выше, чем при обычной ипотеке. Некоторые банки могут предложить более гибкие условия, если подтвержден высокий доход или наличие других активов. Важно заранее изучить все предложения разных банков и сравнить их условия.

Как выбрать лучший банк для получения ипотеки без прописки?

Чтобы выбрать лучший банк для ипотечного кредита без прописки, вам следует внимательно рассмотреть несколько факторов. Прежде всего, сравните процентные ставки и условия кредитования разных банков. Обратите внимание на наличие дополнительных сборов и комиссий, которые могут значительно увеличить общую стоимость кредита. Также не забудьте ознакомиться с отзывами других клиентов и репутацией банка на рынке. Желательно проконсультироваться с ипотечным брокером, который поможет вам найти наиболее выгодные и удобные предложения.

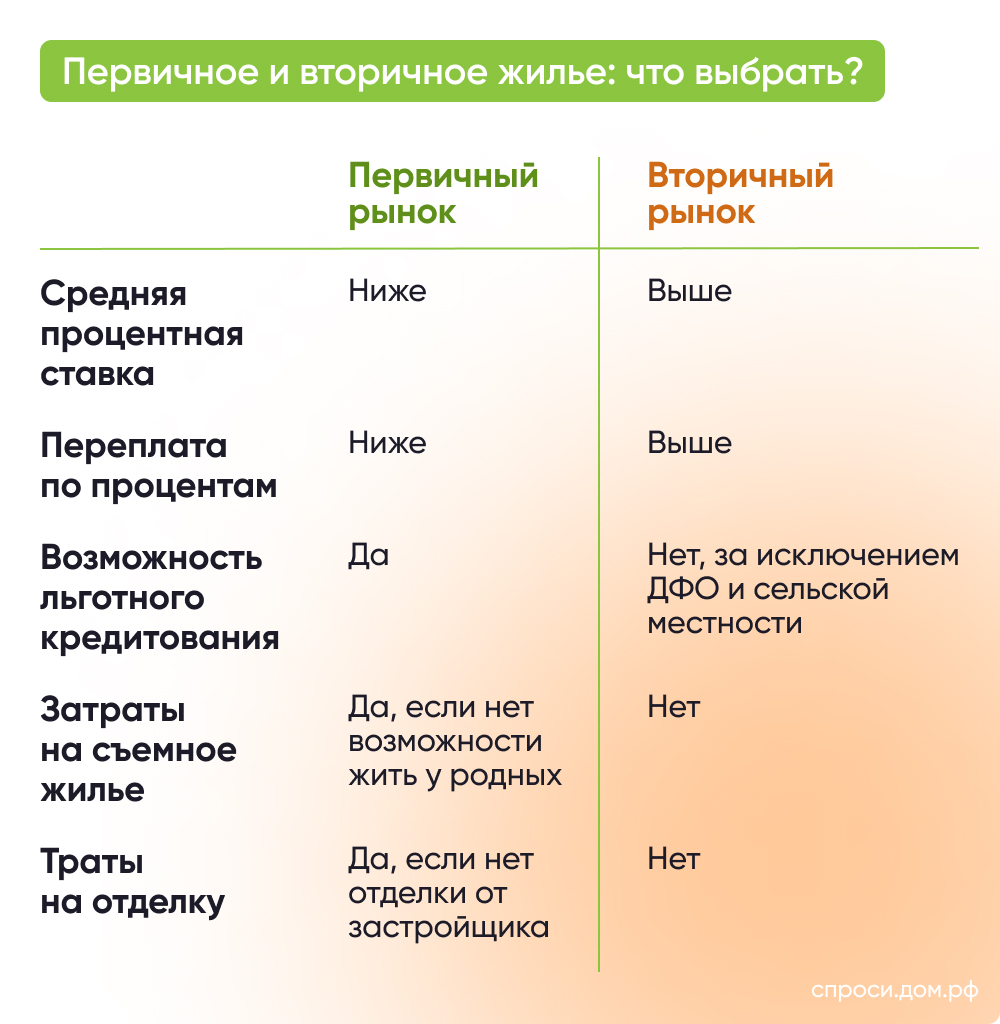

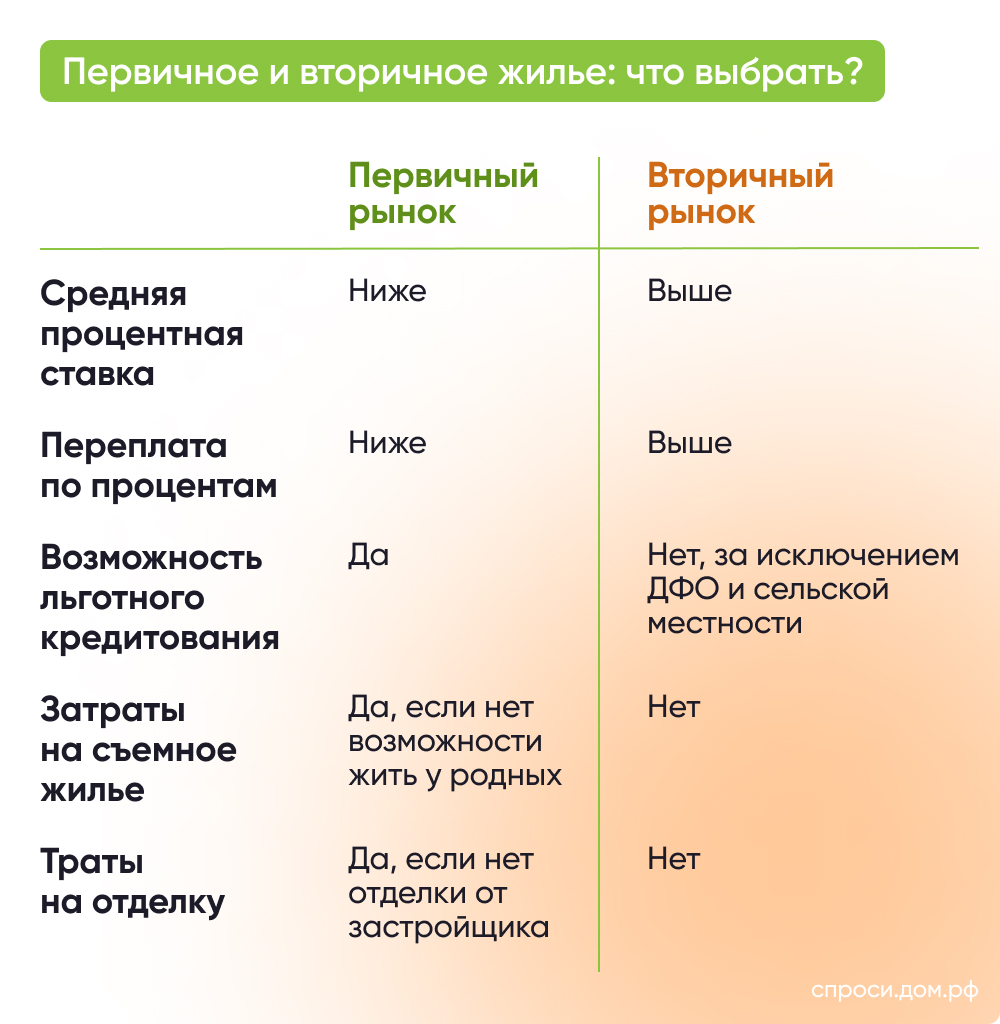

Можно ли получить ипотеку без прописки на вторичное жильё?

Да, в большинстве случаев ипотеку без прописки можно получить на вторичное жильё. Однако не все банки предлагают такие услуги, и условия могут значительно варьироваться. Важным моментом является то, что на вторичное жильё должны быть чистые документы, и собственник квартиры должен быть согласен на продажу. Кроме того, вам может потребоваться предоставление дополнительных документов, таких как оценка квартиры и справки о её юридической чистоте. Всегда проверяйте требования конкретного банка перед подачей заявки на ипотеку.