Содержание

Ищете способ реализовать свои мечты? Мы предлагаем привлекательные решения, которые помогут вам осуществить заветные планы и идеи. Благодаря удобным программам и гибким подходам, вы сможете легко добиться необходимых финансовых ресурсов.

В нашем разделе вы найдете подробную информацию о том, как воспользоваться уникальными возможностями, которые способствуют быстрому решению ваших задач. Доступные варианты и индивидуальный подход позволят каждому подобрать оптимальное решение для потребностей. Не упустите шанс!

Условия кредитования на сумму 400000 рублей

Минимальные требования к потенциальным заемщикам обычно включают возрастные параметры, наличие постоянного дохода и трудовой стаж. Основное внимание уделяется финансовой стабильности клиента. Кредиты, как правило, предоставляются лицам, достигшим совершеннолетия и имеющим постоянное место работы.

Для оформления заявки также необходимо подготовить определенный пакет документов. Как правило, требуется предоставить удостоверение личности, справку о доходах и иногда дополнительные документы, подтверждающие финансовую состоятельность. Ознакомиться с подробностями можно в Подробном руководстве о том, как эффективно использовать личный кабинет от Отличных наличных.

Таким образом, прежде чем подавать заявку, рекомендуем внимательно изучить предлагаемые правила и требования каждого кредитора. Это поможет не только избежать возможных отказов, но и значительно упростить весь процесс взаимодействия с финансовыми учреждениями.

Минимальные требования к заемщикам

Чтобы воспользоваться предложениями финансовых учреждений, необходимо соответствовать определенным критериям. Эти параметры помогают банкам оценить платежеспособность клиента и его способность выполнять обязательства в будущем. Знание этих требований поможет вам подготовиться к процессу и увеличить шансы на успешное одобрение вашей заявки.

Возраст заемщика – ключевой фактор. В большинстве случаев, банки принимают заявки от граждан, достигших 18-летнего возраста. Однако многие учреждения также устанавливают верхний предел, и заявители должны быть моложе 70 или 75 лет на момент окончания обязательств.

Еще одним важным аспектом является стаж работы. Обычно финансовые организации требуют, чтобы заемщик имел постоянный источник дохода и работал на текущем месте не менее 6 месяцев. Это является показателем стабильности и возможности регулярного погашения долговых обязательств.

Также обратите внимание на кредитную историю. Банки проверяют репутацию заемщика, основанную на его ранее взятых займам. Если у вас были проблемы с выплатами, это может негативно повлиять на решение кредитора.

Немаловажную роль играет и финансовое положение заявителя. Это включает в себя размер ежемесячного дохода, наличие других долгов и общую финансовую устойчивость. Чем выше доход и меньше обязательств, тем выше вероятность положительного решения.

Кроме того, для некоторых банков может быть необходим пакет документов, удостоверяющих вашу личность и платежеспособность. Важно заранее уточнить, какие именно документы понадобятся, чтобы избежать задержек в процессе оформления.

Зная и понимая эти характеристики, вы сможете более эффективно подготовиться к подаче заявки и повысить шансы на положительное решение от финансового учреждения.

Правила оформления заявки

Существует несколько ключевых шагов, которые необходимо пройти для успешного оформления заявки. Важно учитывать все детали, чтобы избежать возможных задержек и ошибок, которые могут усложнить процесс. Ниже представлены основные требования к документам, которые необходимо собрать.

| Документ | Описание |

|---|---|

| Паспорт гражданина | Основной документ, удостоверяющий личность заемщика. |

| Справка о доходах | Документ, подтверждающий уровень дохода заемщика за последние 6 месяцев. |

| Документ, подтверждающий место жительства | Счета за коммунальные услуги или другие бумаги, указывающие на фактическое место жительства. |

| Копия трудовой книжки | Документ, подтверждающий занятость заемщика и стаж работы. |

| Дополнительные документы | В зависимости от требований учреждения могут понадобиться и другие документы. |

Соблюдение этих правил существенно облегчит процесс обработки вашей заявки и повысит шансы на одобрение. Не забывайте проверять актуальность информации и следовать указаниям, предоставленным финансовыми учреждениями.

Ставки по кредиту на 400000 рублей

Типы процентных ставок могут быть разными: фиксированными и переменными. Фиксированная ставка остается неизменной на протяжении всего срока соглашения, что обеспечивает стабильность и предсказуемость выплат. В то же время, переменная ставка может колебаться в зависимости от рыночных условий, что может как снизить, так и увеличить сумму ежемесячного платежа.

Чтобы выбрать оптимальную процентную ставку, важно внимательно изучить предложения от различных финансовых учреждений. Стоит обратить внимание на условия, при которых могут применяться скидки или дополнительные сборы, которые могут повлиять на итоговую стоимость займа. Сравнение предложений и детальный анализ каждого из них помогут вам найти наиболее выгодный вариант.

Для более детального понимания всех нюансов, связанных с займами, рекомендуем ознакомиться с материалом, который поможет вам в этом вопросе: Полный гид по кредитам на приобретение смартфона и выбору тарифного плана.

Ставки по кредиту на 400000 рублей

Существует несколько ключевых категорий, которые помогут вам ориентироваться в различных предложениях финансовых организаций:

- Фиксированные проценты: Такие ставки остаются неизменными на протяжении всего периода возврата долга. Это позволяет заемщику более точно планировать свои расходы.

- Плавающие проценты: Размер таких ставок может меняться в зависимости от экономической ситуации или внутренней политики банка. Это может как порадовать заемщика, так и добавить риски, если ставки начнут расти.

- Нулевая процентная ставка: Некоторые финансовые учреждения предлагают заманчивые условия, при которых первый период займа предоставляется без процентов. Однако стоит учитывать, что такие предложения могут иметь дополнительные платежи или повышенные ставки после завершения нулевого периода.

При выборе наилучшего варианта процентной ставки, обратите внимание на:

- Возможные дополнительные сборы и комиссии, которые могут увеличивать итоговую сумму выплат.

- Сравнение сроков предоставления займа и связанных с ними условий.

- Перспективы изменения процентных ставок на рынке.

Получение информации о различных вариантах процентных ставок поможет вам не только сэкономить деньги, но и сделать правильный выбор, учитывая все нюансы и риски на каждом этапе оформления займа.

Типы процентных ставок

При оценке финансовых инструментов важно учитывать разнообразие возможных процентных ставок, которые могут существенно повлиять на общую сумму возврата. Каждое финансовое учреждение предлагает свои варианты, и понимание различий поможет вам сделать более осознанный выбор и найти наиболее выгодное решение.

Фиксированные ставки – это один из распространенных типов, при котором процентная ставка остается неизменной на протяжении всего периода действия договора. Такой подход позволяет заемщику заранее планировать бюджет и быть уверенным в стабильности платежей.

С другой стороны, переменные ставки подвержены изменениям в зависимости от экономических условий или внутренних решений банка. Это может как снизить размер платежей, так и увеличить их, в зависимости от колебаний финансовых рынков.

Однако, относится к выбору ставки нужно взвешенно: вариации подразумевают риски, которые не всегда приемлемы для каждого заемщика. Чтобы выбрать оптимальную ставку, рекомендуется внимательно анализировать свои финансовые возможности и планы на будущее, а также сравнивать предложения различных банков.

Ведение сравнительного анализа может помочь вам выявить наиболее подходящие условия. Не забывайте обращать внимание не только на первоначальный процент, но и на комиссии и дополнительные расходы, которые могут увеличивать общую сумму обязательств.

Как выбрать оптимальную ставку

При выборе финансового продукта важно учитывать множество факторов, которые могут существенно повлиять на общую сумму выплат. Сравнивая различные варианты, следует обращать внимание на ключевые аспекты, помогающие определить наиболее приемлемые условия для вашей ситуации.

Первым шагом к правильному выбору является анализ предложений от различных учреждений. Необходимо рассмотреть множество факторов, включая сроки возврата, дополнительные комиссии и возможные штрафы. Каждый нюанс может оказаться решающим.

Также стоит обратить внимание на тип процентной нагрузки. Фиксированные ставки обеспечивают стабильность выплат на весь срок, в то время как переменные могут колебаться в зависимости от рыночных условий. Выбор между ними должен основываться на вашем уровне комфорта и готовности к рискам.

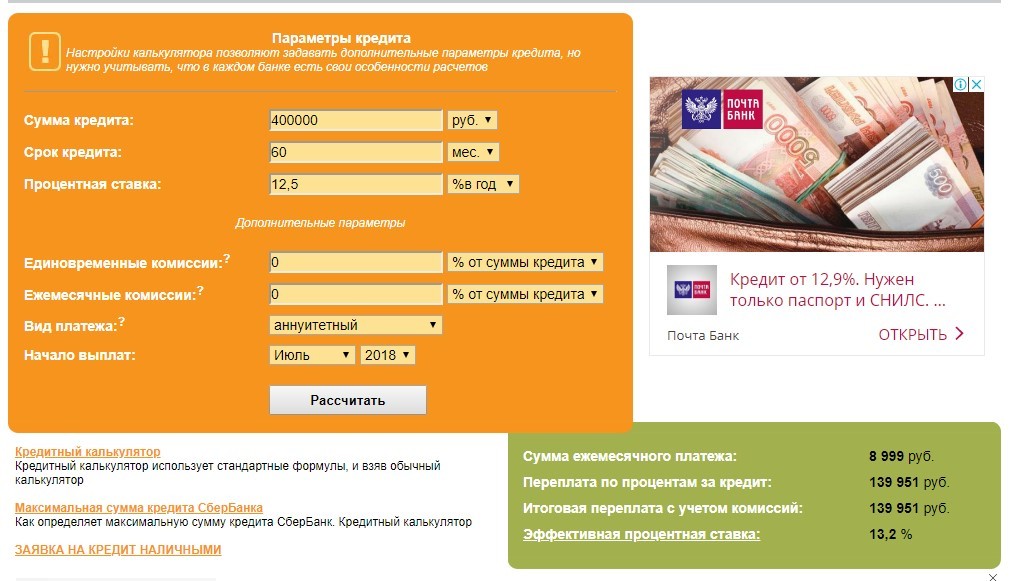

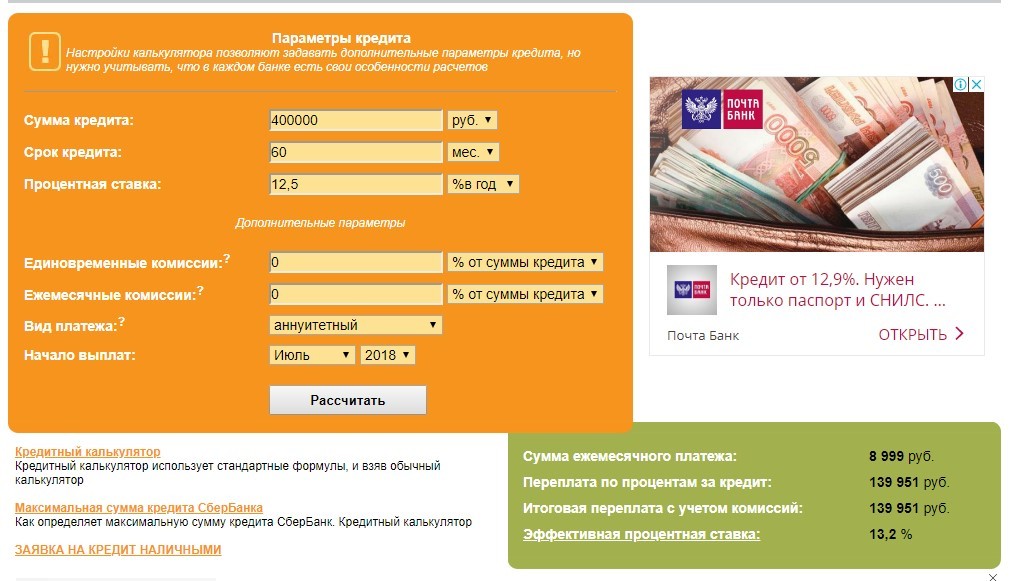

Не забывайте о возможности использования онлайн-калькуляторов, которые помогут вам легко сравнить различные важные параметры, что значительно упростит процесс выбора. Это позволяет наглядно увидеть, какой вариант наиболее выгодный с учетом всех переменных.

Кроме этого, советуем обратить внимание на репутацию банка или кредитной организации. Чаще всего учреждения с хорошими отзывами имеют более прозрачные условия и заслуживают доверия клиентов. Изучение отзывов поможет избежать многих неприятностей в будущем.

Внимательно подойдите к выбору, сделав осознанное и продуманное решение, чтобы обеспечить свои финансовые интересы и минимизировать нагрузку на ваш бюджет.

Сравнение предложений от различных банков

Выбор финансового продукта может быть непростой задачей, особенно когда речь идет о потребностях времени. На рынке представлено множество вариантов, и важно проанализировать предложения от различных учреждений, чтобы принять обоснованное решение.

Во-первых, стоит обратить внимание на:

- Разнообразие услуг и продуктов, предлагаемых банками;

- Условия обслуживания, включая сроки и лимиты;

- Возможность специального предложения для постоянных клиентов;

Во-вторых, необходимо рассмотреть ключевые аспекты:

- Процентные ставки – их величина может варьироваться в зависимости от финансового учреждения.

- Необходимые документы для оформления – некоторые банки требуют больше бумаг, чем другие.

- Скорость обработки заявок – время, которое занимает банк на рассмотрение вашего запроса.

Также важно учитывать, что различные банки могут предлагать специальные акции или бонусы. Например, обратите внимание на предложения, которые позволяют получать дополнительные преимущества за лояльность. Узнать о таких акциях поможет информация на сайте банка.

Для получения полного представления о состоянии рынка, полезно ознакомиться с рейтингами и отзывами клиентов. Это поможет вам понять, какое учреждение наиболее надежно и удобно.

Дополнительные сведения о выгодных вариантах можно найти, посетив ресурс, где поднимаются важные темы финансовой грамотности. Например, почему онлайн вклады – выгодный и удобный способ сбережений, узнайте о преимуществах и условиях.

Вопрос-ответ:

Каковы условия получения кредита на 400000 рублей?

Условия получения кредита на сумму 400000 рублей могут варьироваться в зависимости от банка или финансовой организации. Обычно для получения кредита потребуется подтверждение дохода, наличие постоянной регистрации, а также хорошая кредитная история. Также может потребоваться поручитель или залог, в зависимости от политики банка. Рекомендуется ознакомиться с минимальным возрастом заемщика (обычно от 21 до 65 лет) и требованиями к стажу работы.

Какие процентные ставки предлагают банки для кредита на 400000 рублей?

Процентные ставки на кредит в размере 400000 рублей зависят от многих факторов, включая кредитную историю заемщика, срок кредита и политику конкретного банка. В среднем ставки колеблются от 9% до 15% годовых. Для получения наилучших условий рекомендуется пройти предварительное одобрение в нескольких банках и сравнить их предложения, а также обратить внимание на возможность получения бонусов или скидок для постоянных клиентов.

Как выбрать лучшее предложение по кредиту на 400000 рублей?

Чтобы выбрать лучшее предложение по кредиту на сумму 400000 рублей, вам следует обратить внимание на несколько ключевых аспектов. Во-первых, сравните процентные ставки и общую стоимость кредита в разных банках. Во-вторых, ознакомьтесь с условиями досрочного погашения и наличием скрытых комиссий. Также полезно изучить отзывы других заемщиков о банках и их обслуживании. Наконец, обратите внимание на акции и специальные предложения, которые могут снизить ваши затраты.

Как быстро можно получить кредит на 400000 рублей?

Скорость получения кредита на сумму 400000 рублей зависит от банка и от того, насколько быстро вы предоставите необходимые документы. В большинстве случаев, если документы полные и все условия соблюдены, предварительное одобрение можно получить в течение нескольких часов. Однако окончательное решение может занять от 1 до 5 рабочих дней. Некоторые банки предлагают возможность онлайн-заявки, что может ускорить процесс, особенно если у вас уже есть история в данном учреждении.