Содержание

Современный мир предлагает множество возможностей для получения необходимых средств, и каждый может найти что-то подходящее. Эти инструменты финансовой поддержки позволяют реализовать мечты, решить проблемы или просто осуществить задуманное. Но как не потеряться среди разнообразия опций и найти оптимальное решение, соответствующее конкретным обстоятельствам?

Разнообразие предложений может вызвать недоумение, но именно поэтому стоит обратить внимание на ключевые аспекты, которые помогут принять обоснованное решение. Независимо от целей и жизненных ситуаций, важно рассмотреть все имеющиеся возможности и их преимущества.

Пользуйтесь шансом изучить доступные ресурсы и выберите то, что действительно сможет стать надежной поддержкой в вашем финансовом пути. Мы готовы предложить вам актуальную информацию и советы, чтобы ваш выбор стал простым и эффективным!

Понимание целевых кредитов

Сегодня многие люди сталкиваются с необходимостью получения финансирования для различных целей. Важно осознать, что существует множество вариантов денежных займов, каждый из которых имеет свои особенности и предназначение. Эти займы могут стать отличным инструментом для осуществления задуманного, однако перед тем как принять решение о их оформлении, стоит тщательно изучить их характеристики и условия.

Чтобы лучше понять, что представляют собой данные финансовые инструменты, рассмотрим их основные черты и принципы действия.

| Понятие | Описание |

|---|---|

| Что такое целевой заем? | Это вид финансирования, при котором деньги выдаются на конкретные нужды, такие как покупка недвижимости, автомобиля или ремонт. |

| Преимущества | Чаще всего такие займы предлагают более низкие процентные ставки по сравнению с нецелевыми аналогами, так как заемщик берет на себя определенные обязательства по использованию средств. |

| Принцип работы | Заемщик получает средства для выполнения заранее определенных задач и должен представить подтверждение их использования по назначению. |

Если вам интересно, как можно легко и эффективно решать вопросы финансирования с помощью современных технологий, обратите внимание на «Экономия времени и усилий с помощью займов роботов». Это направление поможет вам упростить процесс получения необходимого займа, сэкономив при этом время и силы.

Что такое целевой кредит?

Целевой кредит представляет собой финансовую услугу, предоставляемую банками и другими кредитными учреждениями, которая позволяет заемщику получить необходимую сумму денег для определенной цели. Смысл данной формы займа заключается в том, что средства могут быть использованы только на заранее обозначенные нужды, что делает его более эффективным инструментом для достижения конкретных финансовых целей.

Одним из главных преимуществ такого займа является возможность получения более выгодных условий, обусловленных тем, что кредитор уверен в том, что средства будут использованы по назначению. Например, продукт, предназначенный для покупки жилья, позволит заемщику воспользоваться более низкой процентной ставкой, чем в случае со средствами, выделенными на потребительские нужды.

Кроме того, направленность займа создает четкие рамки и помогает заемщику контролировать свои расходы. Благодаря этому, клиенты могут избежать нежелательных трат и накопить средства только на то, что действительно важно. Также стоит отметить, что подобные займы часто оформляются на более длительный срок, что делает ежемесячные платежи более доступными и не обременительными для бюджета.

В итоге, целевой кредит становится не только инструментом получения финансирования, но и стимулом для более ответственного подхода к управлению личными финансами. Внимательное планирование и четкое понимание своих целей позволят заемщику не только успешно воспользоваться средствами, но и избежать ряда возможных финансовых рисков.

Преимущества целевых кредитов

Обеспеченные займы представляют собой уникальную финансовую возможность для тех, кто стремится достичь определенных целей. Эти финансовые инструменты предлагают особые условия, которые позволяют заемщикам пользоваться средствами максимально эффективно и целенаправленно.

Одним из главных достоинств выделяется низкая ставка – возможность получить деньги под более выгодные условия, чем в случае непрофилированных займов. Это связано с тем, что средства используются на конкретные цели, что снижает риски для кредитора.

Еще одним важным аспектом является гибкость. Заемщик может выбирать условия, соответствующие его финансовым возможностям и проекту, на который выделяются средства. Это делает процесс оформления более простым и понятным.

Дополнительно стоит отметить целевую направленность займов. Клиенты получая финансирование, могут ощущать поддержку в осуществлении своих планов, будь то покупка недвижимости, автомобилей или ремонт. Зная, на что идут средства, заемщики зачастую испытывают большую мотивацию к выполнению финансовых обязательств.

Не менее значимым является тот факт, что подобные финансовые продукты помогают улучшить кредитную историю. Регулярные платежи по обязательствам способствуют формированию положительной репутации, что в дальнейшем может открывать доступ к более выгодным условиям при оформлении новых займов.

Как работают целевые кредиты?

Выбор надлежащей финансовой поддержки может оказаться непростой задачей, особенно когда речь идет о привлечении средств. Правильное понимание механики функционирования подобных предложений поможет избежать распространенных ошибок и сделать процесс получения займа более прозрачным.

Первым шагом является осознание, что такие займы обычно предоставляются с установленной целью, что делает их более специфичными по сравнению с универсальными вариантами. Финансовые учреждения обычно требуют, чтобы средства были использованы строго для намеченной цели, что, в свою очередь, снижает риски как для кредитора, так и для заемщика.

Кроме того, следует обратить внимание на условия возврата и проценты. Зачастую такие предложения имеют выгодные процентные ставки, что делает их более привлекательными. Важно изучить все детали и условия, включая возможные комиссии и дополнительные платежи, которые могут возникнуть в процессе.

Выбор конкретного предложения следует основывать на нескольких ключевых аспектах, таких как срок займа, проценты и доступные комиссии. Обязательно необходимо анализировать различные предложения перед тем, как сделать окончательный выбор. Для получения более детальной информации можно ознакомиться с ресурсом Выгодные займы на 4 месяца – всё о условиях, преимуществах и требованиях!.

Завершая, отметим, что эффективное планирование и публичная информация помогут вам сделать более осознанный выбор. Вкладывая время в изучение всех тонкостей, вы сможете извлечь максимальную выгоду из предложений, доступных на рынке.

Критерии выбора целевого кредита

При выборе подходящего финансового продукта важно тщательно анализировать различные аспекты, которые могут значительно повлиять на итоговую стоимость и удобство обслуживания займа. Основное внимание стоит уделить условиям и дополнительным факторам, которые могут оказать влияние на вашу финансовую стабильность.

Процентная ставка играет ключевую роль в оценке затрат на заем. Чем ниже этот показатель, тем меньше вы будете выплачивать в конечном итоге. Однако не всегда низкая ставка означает выгодные условия, поэтому важно внимательно ознакомиться с полным набором предложений на рынке.

Также необходимо учитывать условия кредита, который может предусматривать различные варианты погашения и возможности досрочного закрытия. Понять, насколько гибкими являются условия, поможет избежать неожиданных финансовых трудностей в будущем.

Срок кредитования – еще один важный критерий. Короткие сроки предполагают более высокие ежемесячные платежи, но в итоге вы переплатите меньше процентов. В то же время, более длительный срок может сделать выплаты более управляемыми, хотя общая стоимость займа возрастет.

Не забудьте обратить внимание на дополнительные комиссии и скрытые платежи. Некоторые учреждения могут включать в перечень услуг плата за оформление, обслуживание счета или штрафы за просрочку. Четкое понимание всех затрат поможет избежать неприятных сюрпризов.

Проанализировав все эти аспекты, вы сможете сделать осознанный выбор и подобрать наиболее подходящий финансовый инструмент, который соответствует вашим критериям и финансовым возможностям.

Процентная ставка и условия кредита

Важно понимать, что процентная ставка – это не просто цифра, указанная в договоре. Она отражает реальную стоимость заимствования денег и может значительно варьироваться в зависимости от множества факторов, таких как срок возврата, интеграция дополнительных услуг и уровень кредитоспособности заемщика. Ниже приведена таблица с основными параметрами, на которые стоит обратить внимание при выборе наиболее приемлемых условий:

| Параметр | Описание |

|---|---|

| Процентная ставка | Основной элемент, определяющий стоимость займа. Чем она ниже, тем выгоднее условия. |

| Срок кредитования | Время, за которое необходимо будет вернуть сумму долга. Чем дольше срок, тем меньше ежемесячные выплаты, но больше переплата. |

| Способы погашения | Финансовые учреждения предлагают разные схемы погашения: аннуитетные, дифференцированные и другие. |

| Дополнительные комиссии | Нередко за оформление займа могут взимать дополнительные сборы. Важно их учитывать при сравнении условий. |

| Страхование | Некоторые банки могут требовать обязательное страхование, что тоже добавляет к итоговым расходам. |

Чтобы избежать неприятных сюрпризов и выбрать наиболее выгодный финансовый продукт, всегда полезно ознакомиться с разными предложениями. Рекомендуем ознакомиться с Советами и рекомендациями о выборе выгодного вклада в банке, которые помогут сделать правильный выбор. Принимая во внимание все вышеперечисленные факторы, вы сможете принимать более обоснованные решения и минимизировать финансовые риски.

Срок кредитования

Сроками погашения могут быть различными: от краткосрочных, которые рассчитаны на несколько месяцев, до долгосрочных, которые могут растянуться на несколько лет. Выбор продолжительности должен основываться на ваших финансовых возможностях и планах. Например, более короткие сроки обычно означают более высокие ежемесячные платежи, но при этом и меньше переплат по процентам. В то время как более длительные сроки позволяют снизить финансовую нагрузку, но могут увеличивать общую сумму выплат.

Важно учитывать не только базовые предложения, но и возможные дополнительные условия, касающиеся досрочного погашения или изменения срока. Иногда банки предлагают более гибкие условия, что может вылиться в значительную экономию на процентах. При выборе стоит уточнить все детали, чтобы не столкнуться с неожиданными требованиями или скрытыми платежами.

Оцените свои финансовые возможности и не спешите с принятиями решений. Сделайте тщательно взвешенный выбор, чтобы выбрать тот срок, который будет наиболее подходящим для вашего бюджета и ваших целей.

Дополнительные комиссии и скрытые платежи

При оформлении финансовых продуктов важно учитывать не только основные условия, но и различные дополнительные расходы, которые могут значительно увеличить итоговую сумму выплат. Часто эти дополнительные комиссии остаются незамеченными на этапе подачи заявки, но впоследствии могут вызвать неприятные сюрпризы. Разберемся, на что стоит обратить внимание, чтобы избежать лишних трат.

Существует несколько типов дополнительных расходов, которые могут быть связаны с использованием финансовых средств. Важно внимательно изучать договор и уточнять все пункты, касающиеся потенциальных выплат. Ниже приведена таблица с наиболее распространенными комиссиями и платежами, которые могут значительно повлиять на окончательную стоимость заимствования.

| Название комиссии | Описание | Процент/Сумма |

|---|---|---|

| Комиссия за обслуживание | Сумма, взимаемая за ведение счета и обработку платежей | до 1% от суммы |

| Комиссия за досрочное погашение | Штраф, взимаемый при погашении задолженности раньше установленного срока | от 0% до 5% от оставшейся суммы |

| Страховые выплаты | Расходы на оформление страховки на случай невыплаты или других рисков | определяется индивидуально |

| Пеня за просрочку | Дополнительные средства, взимаемые в случае несвоевременной оплаты | от 0,1% до 1% в день |

Помимо перечисленных выше пунктов, важно быть внимательным к различным скрытым платежам, которые могут возникнуть в процессе использования финансового продукта. К ним относятся также административные сборы, комиссии за проведение платежей и прочие дополнительные условия, которые могут значительно увеличить общую нагрузку на бюджет. Всегда уточняйте нестандартные условия, касающиеся платежей, чтобы быть в курсе всех возможных расходов на этапе подписания договора.

Советы по оформлению целевого кредита

Оформив кредит, вы получаете возможность реализовать задуманное, но важно подойти к этому процессу с умом. Правильные шаги и осознанный выбор помогут минимизировать риски и создать комфортные условия для погашения долга. Четкое понимание всех аспектов не только облегчит оформление, но и облегчит ваши финансовые нагрузки в будущем.

1. Изучите предложения различных банков. Не ограничивайтесь одним учреждением; сравните условия в нескольких местах. Тщательный анализ может помочь в поиске наиболее выгодных условий, включая процентные ставки и срок выплаты.

2. Проверьте репутацию кредитора. Ознакомьтесь с отзывами клиентов и рейтингами кредитных организаций. Доверие к банку – важный фактор, который обеспечит спокойствие на протяжении всего срока погашения.

3. Рассчитайте свои финансовые возможности. Перед тем как подписать договор, убедитесь, что у вас есть стабильный доход, способный покрыть ежемесячные платежи. Составьте бюджет и учтите все возможные изменения в доходе.

4. Внимательно прочтите договор. Не стесняйтесь задавать вопросы и уточнять непонятные моменты. Обратите внимание на пункты, касающиеся штрафов, дополнительных платежей и условий досрочного погашения.

5. Оформите страховку. В некоторых случаях она является обязательной, а в других – рекомендованной. Страховка может защитить вас от непредвиденных обстоятельств и финансовых потерь.

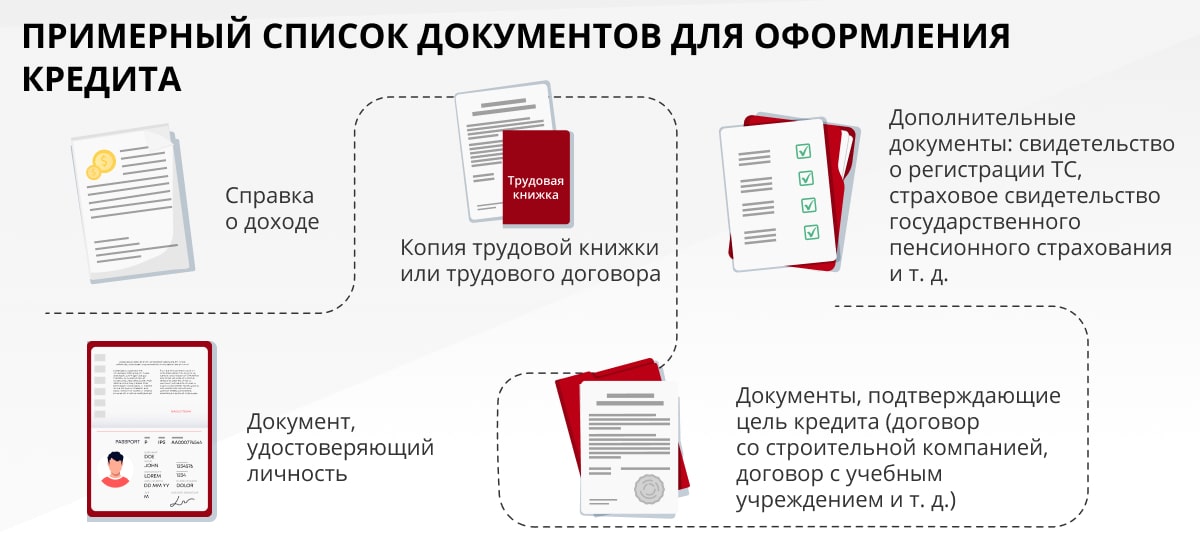

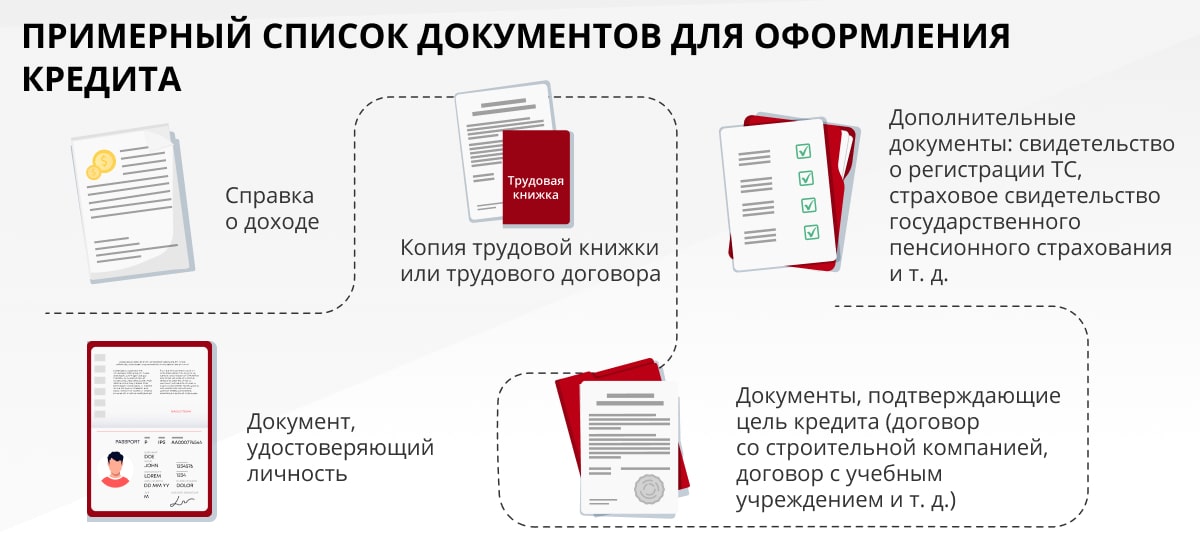

6. Соберите все необходимые документы заранее. Это ускорит процесс оформления и убережет вас от дополнительных нервов. Убедитесь, что у вас есть все справки, удостоверения и подтверждения, требуемые кредитором.

7. Обратите внимание на дополнительные предложения. Некоторые банки могут предложить специальные условия для клиентов, оформляющих другие продукты. Возможно, вы сможете получить скидки на другие услуги.

8. Не спешите с принятием решения. Дайте себе время для размышлений. Иногда, после обдумывания, становится понятно, что лучше отложить оформление или пересмотреть свои приоритеты.

Следуя данным рекомендациям, вы сможете значительно повысить вероятность успешного оформления кредита, что, в свою очередь, облегчит ваше финансовое бремя и позволит сосредоточиться на осуществлении задуманного.

Вопрос-ответ:

Что такое целевые кредиты и как они отличаются от обычных кредитов?

Целевые кредиты — это финансовые продукты, предоставляемые банками и другими кредитными организациями с определенной целью, как правило, на покупку жилья, автомобилей или финансирование образования. В отличие от обычных потребительских кредитов, которые можно использовать по своему усмотрению, целевые кредиты имеют строгое назначение. Например, если вы берете кредит на покупку автомобиля, банк может потребовать подтверждение покупки, предоставив документы о сделке. Это позволяет кредитору минимизировать риски, поскольку деньги используются на определенные нужды, что делает целевые кредиты привлекательными для заемщиков, часто предлагая более низкие процентные ставки и более гибкие условия.

Как выбрать лучший целевой кредит для своей ситуации?

Чтобы выбрать лучший целевой кредит, необходимо учитывать несколько факторов. Во-первых, определите сумму, которая вам нужна, и срок, на который вы планируете взять заем. Во-вторых, сравните предложения различных банков: обращайте внимание на процентные ставки, комиссии за оформление кредита и условия досрочного погашения. В-третьих, оцените свои финансовые возможности и проверьте свою кредитную историю. Она может повлиять на условия кредита. Также не забудьте тщательно прочитать договор, чтобы убедиться, что вы понимаете все условия и обязательства. Иногда лучше выбрать кредит с чуть более высокой процентной ставкой, но с более гибкими условиями, чем предложенный «самый выгодный» вариант.

На что обратить внимание при оформлении целевого кредита?

При оформлении целевого кредита обратите внимание на следующие аспекты: первое — процентная ставка, которая может варьироваться в зависимости от кредитора и вашего уровня дохода. Второе — срок кредита, который должен соответствовать вашим финансовым возможностям. Испытайте, чтобы ежемесячные платежи не превышали 30% от вашего дохода. Третье — наличие скрытых комиссий и платежей, которые могут увеличить общую стоимость кредита. Четвертое — условия досрочного погашения: некоторые банки взимают штрафы за это, поэтому убедитесь, что у вас есть возможность погасить долг раньше срока без дополнительных расходов. Наконец, важно обратить внимание на репутацию банка и качество обслуживания.

Какие преимущества и недостатки целевых кредитов?

Целевые кредиты имеют ряд преимуществ, среди которых: более низкие процентные ставки по сравнению с потребительскими кредитами, возможность получить большую сумму займа при наличии обеспечения (например, ипотека), а также возможность финансирования специфических нужд, таких как образование или покупка жилья. Однако у них есть и недостатки, включая необходимость предоставления документов, подтверждающих целевое использование кредита, а также более жесткие требования по обеспечению и кредитоспособности. Кроме того, если вы не сможете погасить кредит, это может привести к потере имущества, приобретенного за счет займа, например, жилья или автомобиля. Поэтому важно взвешенно подходить к выбору целевого кредита и оценивать свои возможности.