Содержание

Настоящий успех в области кредитования заключается в правильном подходе к управлению своими активами. Эффективные стратегии позволяют не только повысить финансовые результаты, но и существенно снизить возможные неопределенности. Правильное использование ресурсов и анализ ситуации на рынке создают отличные условия для достижения значительных успехов.

Для успешного направления своего бизнеса нужно учитывать особенности рынка и применять инновационные методы работы. Знание современных тенденций, а также потребностей клиентов помогут сформировать надежный и долгосрочный доход, минимизируя возможные негативные последствия.

Понимание основ выручки займов

В финансовом мире существует множество аспектов, которые необходимо учитывать при работе с кредитами. Понимание ключевых элементов, связанных с прибылью от долговых обязательств, помогает лучше ориентироваться в этом сложном процессе. Знание основ важно для формирования эффективной стратегии управления средствами и минимизации нежелательных последствий.

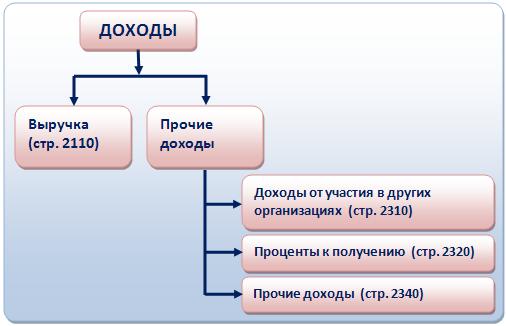

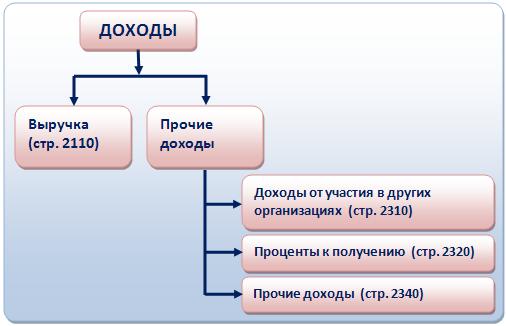

Что такое выручка от кредитов? Это та сумма, которую организация получает от предоставленных финансовых услуг. Важно отметить, что это не только процентные ставки, но и различного рода сборы и комиссии, которые могут возникнуть в процессе. Все они составляют общую картину доходности компании, работающей в сфере кредитования.

Факторы, влияющие на доходность, варьируются от рыночных условий до индивидуальных характеристик заемщиков. Понимание этих аспектов позволит более точно оценить финансовые прогнозы и выстраивать отношения с клиентами. Каждый клиент уникален, и его финансовое поведение может заметно повлиять на общий баланс.

Однако необходимо учитывать и возможные угрозы, такие как дефолты и неправильные оценки кредитоспособности. Эти риски могут существенно подорвать финансовую стабильность учреждения и, если не контролировать их, привести к значительным убыткам. Таким образом, важно не только привлекать новых клиентов, но и своевременно анализировать уже выданные кредиты.

На пути к успеху в финансовом бизнесе стоит использовать эффективные стратегии, которые помогут в оптимизации условий кредитования и более глубоком анализе данных. Например, наличие личного кабинета, как описано в «Все аспекты удобства и полезных функций личного кабинета в Бюро займов которые должны быть вам известны», может существенно облегчить процесс мониторинга и управления активами.

Что такое выручка займов?

Финансовая деятельность, связанная с предоставлением кредитов, имеет множество аспектов, определяющих ее успешность и стабильность. Важно понимать основные компоненты, которые составляют экономическую основу этой деятельности и оказывают влияние на конечные результаты. Анализируя значимые элементы, можно выявить ключевые факторы, способствующие увеличению финансовых потоков и улучшению общего положения.

Факторы, влияющие на доходность:

Существует несколько важных аспектов, которые имеют прямое отношение к эффективности предоставления средств. В первую очередь, это процентная ставка, по которой предоставляются кредиты. Чем выше ставка, тем более привлекательными становятся предложения для кредиторов, однако необходимо учитывать и степень риска, связанного с возможными неплатежами.

Также важным элементом выступает кредитный рейтинг заемщиков. Высокий рейтинг свидетельствует о надежности клиента и, как следствие, снижает вероятность дефолта, что положительно сказывается на финансовых потоках.

Кроме того, необходимо учитывать время возврата средств. Быстрые займы могут приносить большую прибыль за счет высокой частоты выдачи, но иногда они сопряжены с повышенной вероятностью неплатежей.

Таким образом, комплексное рассмотрение этих аспектов позволяет более точно оценивать потенциал финансовых операций и оптимизировать подходы к управлению средствами, что в конечном итоге ведет к повышению общей успешности данного бизнеса.

Факторы, влияющие на доходность

При анализе финансовых поступлений важно учитывать множество обстоятельств, которые могут оказывать значительное влияние на эффективность вложений. Правильное понимание этих факторов позволяет более точно оценивать перспективы и принимать взвешенные решения на рынке кредитования.

- Кредитная история заемщика: Один из ключевых моментов, определяющих вероятность возврата средств. Хорошая кредитная история сигнализирует о надежности и минимизирует вероятность потерь.

- Процентная ставка: От уровня процентной ставки зависит сумма получаемых активов. Более низкие ставки могут привлекать большее количество клиентов, но одновременно отразиться на итоговых поступлениях.

- Срок займа: Длительность возврата средств также имеет значение. Краткосрочные займы могут приносить большую прибыль за счет высоких ставок, однако риск невозврата в этом случае тоже возрастает.

- Тип заемщиков: Различные категории заемщиков (физические лица, юридические лица, малый бизнес и т.д.) имеют разные уровни риска и вероятности возврата средств. Адаптация подхода к разным категориям может повысить результативность.

- Экономическая ситуация: Влияние внешних факторов, таких как состояние рынка, экономические кризисы или рост безработицы, может существенно сказаться на способности заемщиков выполнять свои обязательства.

- Условия кредитования: Игнорирование четкой формулировки условий может привести к недопониманию, что, в свою очередь, скажется на способности заемщиков выполнять свои обязательства.

Эти аспекты формируют обширный контекст для анализа и оценивания потенциальных вложений. Понимание этих принципов способствует более обоснованным и устойчивым финансовым стратегиям.

Стратегии повышения прибыльности и снижения рисков

В современном финансовом мире крайне важно не только стремиться к увеличению доходов, но и учитывать возможные угрозы, которые могут негативно сказаться на стабильности бизнеса. Для достижения оптимальных результатов необходимо разработать четкий план, который позволит максимально эффективно управлять как активами, так и обязательствами, сохраняя баланс между доходами и безопасностью бизнеса.

Одним из ключевых направлений в этой области является оптимизация условий кредитования. Это может включать в себя пересмотр процентных ставок, сроки погашения и дополнительные условия. Судя по всему, индивидуальный подход к каждому заемщику поможет улучшить показатели и создать более комфортные условия для обоих сторон, что, в свою очередь, позволит избежать неплатежей.

Не менее важным аспектом является регулярный мониторинг финансовых показателей. Систематический анализ данных о платежах даст возможность обнаружить потенциальные проблемы на раннем этапе, что позволит принять необходимые меры. К примеру, создание резервного фонда может стать спасительным кругом в случае возникновении непредвиденных финансовых трудностей.

Кроме того, целесообразно обучать сотрудников основам риск-менеджмента, чтобы они могли принимать обоснованные решения и оперативно реагировать на изменения в финансовой среде. Важно помнить, что правильная оценка и управление рисками не только защищает активы, но и способствует долгосрочной устойчивости бизнеса.

Стратегии максимизации доходов и минимизации рисков

Для успешного управления финансовыми потоками и обеспечения стабильности бизнеса крайне важно осуществлять грамотную оптимизацию условий предоставления кредитов. Применение эффективных стратегий позволяет не только увеличить финансовую отдачу, но и существенно снизить вероятность неблагоприятных ситуаций, выходящих за рамки запланированного.

Первый шаг на пути к оптимизации заключается в тщательном анализе предложений и условий, которые вы готовы предоставить заемщикам. Это включает в себя изучение процентных ставок, сроков возврата, а также различных бонусов и акций, которые могут сделать ваше предложение более привлекательным. Комфортные и гибкие условия для клиентов помогут увеличить их лояльность и снизить вероятность дефолтов.

Второй аспект, на который стоит обратить внимание, – это постоянный мониторинг финансовых показателей. Регулярное отслеживание ключевых метрик позволит своевременно выявлять несоответствия и корректировать свою политику. Применение аналитических инструментов и программного обеспечения для автоматизации процесса значительно упростит эту задачу.

Кроме того, важным элементом оптимизации является более глубокое понимание профиля ваших клиентов. Изучая их платежеспособность и финансовые привычки, вы сможете адаптировать условия кредита под конкретные группы заемщиков. Персонализированный подход будет способствовать снижению оборота долгов и повышению шансов на успешное выполнение обязательств.

Таким образом, чтобы создать устойчивую финансовую модель, стоит применять всеобъемлющие стратегии, направленные на формирование выгодных кредитных предложений и поддержание крепких отношений с клиентами, обеспечивая долгосрочные результаты и стабильный рост.

Оптимизация условий займа

Эффективное управление займами требует внимательного анализа и настройки условий, что позволяет улучшить финансовые показатели и обеспечить надежность сотрудничества. Правильный подход к формированию условий может существенно повлиять на успешность бизнеса и доверие со стороны клиентов.

Важно учитывать несколько ключевых аспектов, которые могут помочь в создании более выгодных условий:

- Гибкость условий:

- Разнообразие вариантов погашения, включая досрочное погашение без штрафов;

- Возможность индивидуального подхода к каждому клиенту;

- Прозрачность и ясность:

- Понятные и доступные для понимания договорные условия;

- Отсутствие скрытых комиссий и платежей;

- Конкурентные процентные ставки:

- Анализ ставок на рынке для удержания конкурентоспособности;

- Возможность применения программ лояльности;

- Клиентская поддержка:

- Профессиональная помощь в процессе оформления займа;

- Консультации по оптимальным условиям времени и суммы займа;

Регулярно пересматривая и адаптируя условия, можно достичь значительных успехов, а также формировать прочные долгосрочные отношения с клиентами. Таким образом, настройка параметров и гибкое реагирование на изменения в экономической среде играют важную роль в успешном управлении займами.

Регулярный мониторинг финансовых показателей

В современном мире эффективное управление финансами подразумевает постоянный анализ и отслеживание различных показателей, которые влияют на общую картину. Отсутствие внимания к этим аспектам может привести к значительным потерям и неэффективности в работе. Поэтому так важно внедрить систематический подход к мониторингу, чтобы своевременно выявлять возможности для улучшения и необходимые изменения.

Первостепенное значение имеет регулярность проверок. На первых этапах можно определить ключевые метрики, которые необходимо отслеживать. Это могут быть уровни задолженности, процентные ставки, сроки выполнения обязательств и другое. Чем чаще вы будете анализировать эти показатели, тем быстрее сможете реагировать на изменения в экономической ситуации или на внутренние процессы вашей компании.

Кроме того, недостаточно просто собирать данные; необходимо также правильно их интерпретировать. Анализируя информацию, постарайтесь выявить тренды и закономерности. Это поможет вам не только понять текущее состояние дел, но и предсказывать возможные изменения, что даст вам дополнительное преимущество на рынке.

Не менее важным аспектом является использование технологий. На сегодняшний день существуют множество программ и платформ для автоматизации мониторинга финансовых показателей. Они позволяют сократить время на анализ и свести к минимуму человеческий фактор, что делает процесс более прозрачным и эффективным.

Вопрос-ответ:

Что представляет собой товар «Выручка займов: как maximизировать доходы и уменьшить риски»?

Этот товар представляет собой комплексное руководство, посвященное управлению займами. В нем рассматриваются стратегии повышения доходности от займов, минимизации рисков, а также эффективные методы оценки кредитоспособности заемщиков. Рекомендации, представленные в этом товаре, могут помочь как начинающим, так и опытным инвесторам, работающим в сфере кредитования.

Каковы основные преимущества использования данного товара для инвесторов?

Основные преимущества включают в себя: 1) Повышение доходности – благодаря практическим стратегиям и аналитическим методам, вы сможете увеличить доходы от своих вложений в займы. 2) Снижение рисков – проходят рекомендации по оценке заемщиков и предотвращению потерь. 3) Упрощение управления – товар дает четкие инструкции и модели для управления займами, что может сэкономить время и усилия инвестора. 4) Применимость – методы можно адаптировать под свои потребности, независимо от уровня начальных знаний.

Сможет ли данный товар помочь мне, если я только начинаю инвестировать в займы?

Определенно! Товар «Выручка займов» подходит как для новичков, так и для опытных инвесторов. В нем имеются основы кредитования, а также стратегии и советы, которые помогут вам строить уверенные действия при инвестировании. Вы получите ясное понимание процессов, связанных с займами, и научитесь принимать обоснованные финансовые решения, что значительно снизит вероятность ошибок в начале вашего пути.

Какова структура материала, и каким образом он представлен?

Материал структурирован в виде практических рекомендаций, теоретических основ и примеров из реальной жизни. Он включает разделы, посвященные оценке кредитоспособности заемщиков, стратегиями возврата долгов, управлению рисками и дополнительными инструментами для мониторинга кредитного портфеля. Такой формат позволяет легко усваивать материал и применять полученные знания на практике сразу же после прочтения, что значительно усиливает его полезность.

Каковы возможные ограничения или недостатки этого товара?

Одно из возможных ограничений – это то, что подходы и стратегии, описанные в материале, могут не учитывать уникальные обстоятельства каждого инвестора. Рынок кредитования постоянно меняется, и некоторые рекомендации могут требовать адаптации. Кроме того, успех применения стратегий будет зависеть от внешних факторов, таких как экономическая ситуация и поведение заемщиков. Наконец, важно помнить, что данный товар является лишь инструментом; ответственность за инвестиционные решения по-прежнему лежит на самом инвесторе.

Какие основные стратегии могут помочь мне максимизировать доходы от выручки займов?

Для максимизации доходов от выручки займов рассмотрите несколько стратегий. Во-первых, проведите тщательный анализ рынка, чтобы определить оптимальные ставки для ваших займов в зависимости от спроса и конкурентной среды. Второй важный аспект — это внедрение системы оценки кредитоспособности заемщиков. Чем лучше вы оцениваете риски, тем выше вероятность того, что ваши займы будут возвращены. Также стоит рассмотреть программы лояльности для постоянных клиентов, чтобы увеличить повторные заимствования и, следовательно, доход. Наконец, используйте разнообразные каналы для привлечения клиентов, такие как социальные сети и партнерские программы. Все эти элементы в совокупности помогут вам увеличить ваши доходы.